老乡鸡“羽翼未丰”

老乡鸡“羽翼未丰”

图片来源 @视觉中国

文 | 消费最前线,作者 | 罗弋

8 月份,持续 IPO 的老乡鸡终止上市。2022 年 5 月 20 日,老乡鸡在证监会网站披露招股说明书,拟在上交所主板上市开始,整个上市的过程可谓漫长又艰难。这家中餐连锁餐厅一度备受资本青睐,早在餐饮风口降临之前,便获得多轮融资。

数据显示,老乡鸡的首轮投资估值为 40 亿元,第二轮更是高达 180 亿元,甚至有多家投资机构表示将以 200 亿元的估值标准对老乡鸡进行投资。根据老乡鸡的招股书,180 亿这个数字,远远高于广州酒家、同庆楼、全聚德和西安饮食,其中,市值最高的广州酒家的目前市值也仅为 140 亿元。

即便看上去前景光明,但跟无数连锁餐厅企业一样,老乡鸡还是折在了上市这一关。而随着上市终止,老乡鸡也渐渐露出更多的隐患:越来越高的客单价、打不通的全国性市场、降不下的成本、缺乏爆款的产品……

或许,难以成功上市只是小问题,围绕在老乡鸡眼前的是一系列麻烦事。

走不出的安徽 " 大本营 "

老乡鸡的大名,线上线下天差地别。如果要总结哪家品牌的官方社交账号最出圈,整日在微博 " 咯咯哒 " 的老乡鸡一定名列前茅,从品牌开始迎合社交流量开始,老乡鸡的电子人设就在慢慢稳固。

截止目前,老乡鸡在微博上有 104 万粉丝,反观其他品牌如乡村基只有 24 万,杨国福只有 12 万。但脱离线上,不少人却连老乡鸡的门店都没见过,原因无它,主要是因为截至目前,老乡鸡的门店主要还集中在安徽、江苏等省份。

根据老乡鸡的招股书,截至 2021 年底,老乡鸡的门店仅覆盖 8 座城市,且大部分新增门店仍然开在安徽省内,共有 673 家门店,占比高达 63%。除了江苏、湖北、上海覆盖的华东区域,老乡鸡在其他城市的门店数量均低于 20 家。

在招股书中,老乡鸡也披露了区域市场集中的风险,报告期内的安徽市场收入占比分别为 82.01%、79.97%、70.65% 和 67.78%。无法走出固有的销售圈,似乎是很多连锁餐饮品牌的通病。

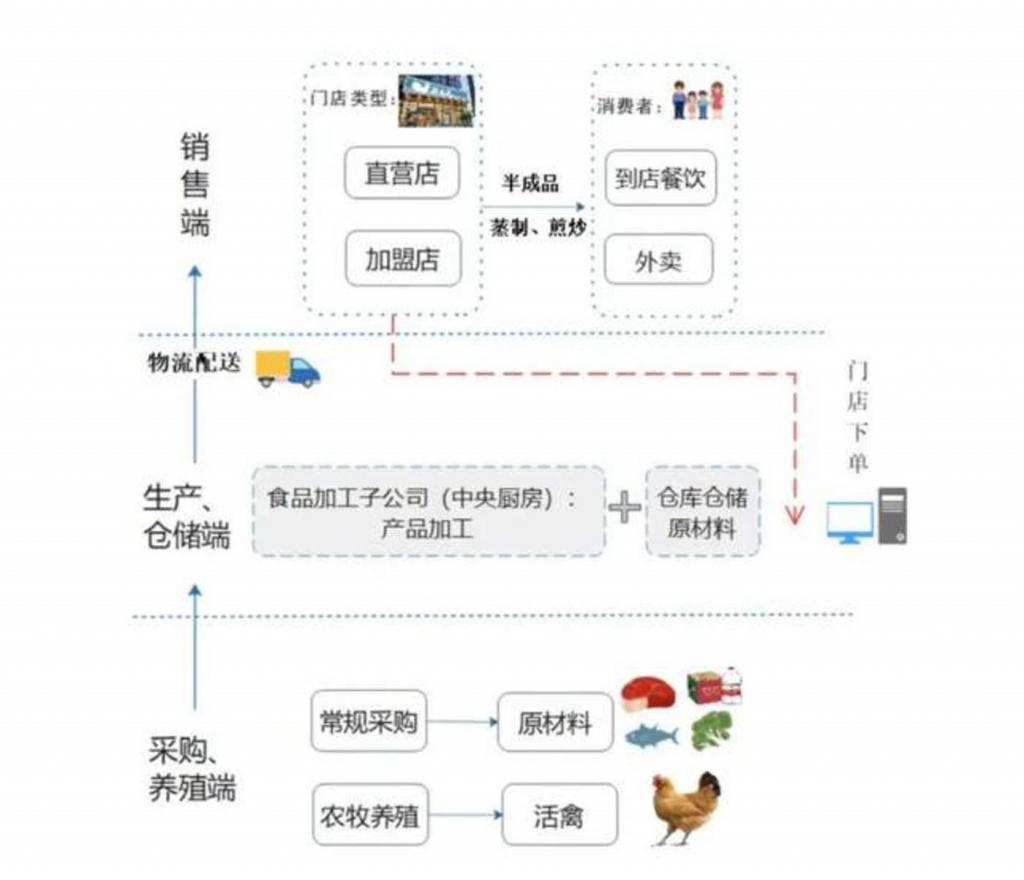

除了老乡鸡,乡村基的门店则集中在四川、湖南、湖北、重庆等地;老娘舅有超过 50% 的收入来自浙江地区。至于个中原因,老乡鸡过度依赖安徽地区,与背后的供应链息息相关,据悉,老乡鸡仅在安徽合肥有一家生产加工基地。

这也侧面说明了老乡鸡未来的扩张能力可能会被限制。

老乡鸡这些年频繁被质疑菜品种类下降,当年靠着一碗鸡汤走遍安徽境内,一旦要走出舒适区,其他地区的消费者是否还爱这碗汤始终存疑。从老乡鸡的整体翻台率来看,产品单一下的消费矛盾日益上升,2019 年 -2021 年,老乡鸡的翻台率分别为 4.85 次 / 天、4.24 次 / 天和 4.29 次 / 天,不升反降。

中餐品牌的产品创新本身就不易,一方面是区域性消费下,众口难调;另一方面,产品同质化严重,无法形成品牌想要的爆款护城河。老乡鸡在这种情况下,自身微薄的研发力更加剧了市场的先天性病灶。

2019 年 -2023 年 6 月底,老乡鸡的研发费用分别为 719 万元、1439 万元、913 万元和 276 万元,多年来的研发费用占比均不足 0.5%。这几年,老乡鸡正在加速跑出安徽,尤其看中一线城市,据悉,老乡鸡的 IPO 门店扩张规划中,拟在上海、北京新增合计 270 家门店,在总计划中的占比为 38.38%。

一旦离开老家,老乡鸡下一步的营销活跃度势必要增加。但近来三年,老乡鸡的广告宣传费的营收占比逐年下降,2019 年,其广告宣传费为 8146 万元,占当年营收的 2.8%;2020 年,老乡鸡签约相声演员岳云鹏担任代言人,广告宣传费增加到 8658 万元,占营收的 2.5%;2021 年,下降到 6391 万元,仅占营收的 1.5%。

老乡鸡出走的同时,乡村基、老娘舅在未来几年也瞄上了一线城市,其中,乡村基在 2022/2023 年拟在一线、新一线城市新开 160-180/200-240 家门店;老娘舅也拟在长三角主要城市开设 260 家新店,升级改造 25 家门店。

如此一来,越来越 " 吝啬 " 的老乡鸡难免落入下风。

预制菜成为中餐 " 噩梦 "?

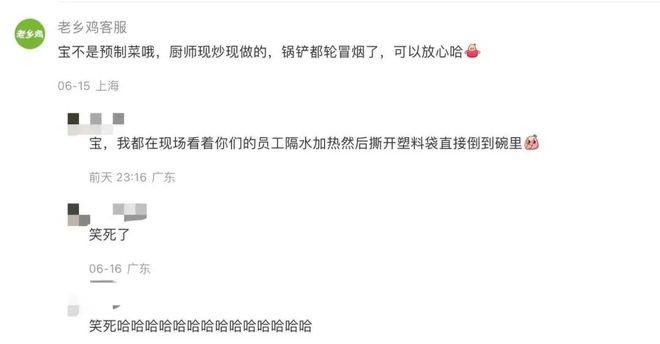

今年 6 月份,有消费者在社交平台表示自己在老乡鸡的菜品里吃到了塑料袋,疑似门店使用预制菜。很快,一向活跃在 " 吃瓜 " 一线的老乡鸡亲自下场否认,但即便如此,连锁餐厅被预制菜裹挟似乎早就成了消费者心照不宣的秘密。

况且,去年有顾客在老乡鸡里吃出虫卵,官方对此的回应却是供应商提供的半成品预制菜里的虫卵。时至今日,预制菜渐渐成为中餐消费的 " 噩梦 ",根据中国连锁经营协会的数据,目前,预制菜行业下游最大的需求来自餐饮企业,占比达 80%。

小吃快餐店、连锁店、主打外卖的餐饮店、乡厨、团餐食堂等是预制菜应用的主要场景,有业内人士表示,在一桌宴席上,预制菜可能超过七成。除了老乡鸡被质疑使用预制菜,乡村基、真功夫、吉野家、甚至西贝莜面村也没能幸免。

消费者的餐桌正在被预制菜攻占,从大量涌现的预制菜企业也不难看出,这个行业的需求缺口庞大可观,国内目前预制菜相关的企业数量高达 7.19 万家,其中 5 年内成立的企业占比 56.6%,仅 2020 年一年的新增数量就达到了 1.25 万家。

近来几年,餐饮大市场的萧条让企业遍体生寒,但相对于如履薄冰的门店餐饮而言,预制菜显得格外从容。以味知香为例,2020 年味知香实现营业收入 6.22 亿元,同比增长 14.76%;实现归母净利润 1.25 亿元,同比增长 45%;扣非归母净利润为 1.24 亿元,同比增长 44%。而当年,中国餐饮业规模正经历从 4.67 万亿元降至 3.95 亿元的悲惨动荡。

老乡鸡们不惜自降口碑,也要选择预制菜的原因很简单,食材成本垒如高山。以老乡鸡为例,食材占据了老乡鸡总成本中的 40%,尤其所用的老母鸡比普通的白羽鸡养殖成本要高。据德邦证券研报,同样是长肉 1 斤,白羽鸡只吃 2 斤饲料,而老母鸡要吃 4-5 斤。

此外,老乡鸡自称鸡汤熬制所用的是农夫山泉,这一项也占据了成本价 1%。招股书披露的直接材料成本和营业门店数量计算,早在 2019 年,老乡鸡每家门店花在原材料上的费用就高达 124.1 万元,到 2022 年涨到了 153.6 万元,三年时间食材成本增长了 23.8%;其人工成本在 2022 年上半年也超过了总成本的 30% 。

如此一来,老乡鸡为了保住利润就只能提高客单价。老乡鸡的招股书也写到,老乡鸡全国门店客单价从 2019 年的 29.71 元上升到 2021 年的 30.66 元,即使是合肥门店的客单价也逼近 30 元,打工人的餐桌快乐一去不返。

事实上,国内快餐的开销依旧与价格严格挂钩,据欧睿国际 2022 年《中国中式快餐连锁白皮书》,虽然超八成受访消费者的快餐开销在 10-40 元之间,21-30 元是主流,40 元以上是敏感区,老乡鸡已经走到了危险的岔路口。

预制菜的出现,或许是老乡鸡的一步险棋,可消费者最不愿意看到的是盛上一份预制菜,花的还是曾经的价。

餐饮上市,打不过供应玩家?

在餐饮上市的路上,各企业排起了一条长龙。老乡鸡、老娘舅、乡村基、捞王、绿茶餐厅、杨国福甚至还有蜜雪冰城、德州扒鸡。据证监会数据,截至 2022 年 12 月 30 日,中国证监会受理首发及发行正常排队企业 308 家,沪市主板 176 家和深市主板 132 家,从行业来看,食品企业 IPO 排队有 20 家。

可前方的终点似乎遥不可及,尤其 A 股,据悉,上一个完成 A 股上市的餐饮企业还是一年前的 " 紫燕食品 "。2023 年,资本对于餐饮领域的宠爱直线下降,《中国餐饮发展报告 2023》显示,2023 年上半年,餐饮相关领域披露的融资事件数共 98 起,同比 2022 年上半年减少了 50 余起。

在融资金额方面,据红餐大数据,2023 年上半年披露融资总额仅有 54.9 亿元,较 2022 年同期减少 63.0%。一句话,今年的形势比过往还要艰难,就上市而言,这一直是餐饮企业难以突破的关卡。

在 2020 年之前,仅有西安饮食、全聚德、湘鄂情、广州酒家四家餐饮企业成功登陆 A 股,2009 年 11 月,湘鄂情成为了首个 A 股上市的民营餐饮企业。在此后的几年里,无数企业试图跟进,但成功者寥寥无几。

其中就有张兰的俏江南,在 2011 年、2012 年之中,俏江南先后冲刺 A 股、港股,均以失败告终。狗不理也在 2012、2014 年两次冲击 A 股失败。餐饮企业背后隐藏着无数看不见的细枝末节,处处都是风险信号,这也是难以上市的关键原因。

以老乡鸡为例,老乡鸡的真实处境远没有看上去那么光鲜。2019-2021 年,公司综合毛利率分别为 19.02%、17.28% 和 16.56%,近三年综合毛利率均低于行业平均水平。净利率也在下滑,分别为 5.57%、3.04% 和 2.96%,始终未达到餐饮业 8%-12% 的平均水平。

从 2019 年到 2022 年上半年,老乡鸡的净利润分别为 1.59 亿元、1.05 亿元、1.35 亿元和 0.76 亿元,全国 1000 多家门店的老乡鸡整年的净利润却始终保持在 1 亿元左右浮动,这意味着每个门店每年只赚 10 万元左右。

与门店餐饮企业上市一波三折形成鲜明对比的是一些餐饮供应链企业,2020 年," 巴比馒头 " 的母公司巴比股份成功上市,随后,味知香、千味央厨在 2021 年 A 股上市成功,茶饮赛道背后的供应巨头佳禾食品也成功上市。

以及为元气森林提供赤藓糖醇的三元生物,还有为肯德基麦当劳提供新奥尔良腌料、灯影牛肉酱、炸鸡粉等调料的宝立食品、生产果汁原浆的田野股份……餐饮前端各家福祸不一,但后方的供应商早就盆满钵满。

以成立于 2007 年的田野股份为例,田野此前的头部客户是农夫山泉、可口可乐和娃哈哈,但营收增长并没有太大的起色,直到新茶饮赛道爆发,奈雪、茶百道、一点点、沪上阿姨等逐渐开始成为其头部客户。

到了 2021 年,它的整体营收达到 4.59 亿元,增幅达到了 72.57%;净利润 6517.76 万元,增幅更是达到了 210.34%。其中新茶饮客户的营收占比高达 61.82%,奈雪与茶百道更是以 20.04% 和 14.38% 贡献率位居前两名。

上市的路上各凭手段,老乡鸡们恐怕已经落入了下风。

-

- 苹果失去魔法,手机行业加速内卷

-

2023-09-15 06:08:35

-

- 通胀“恶魔”复活?14 个月来最凶险的美国 CPI 之夜今晚降临……

-

2023-09-15 06:06:19

-

- 茅台干了一杯酱香咖啡,五粮液布下一个新能源大局

-

2023-09-15 06:04:03

-

- 茅台原董事长袁仁国去世,遗体已火化,据称曾抢救十余天

-

2023-09-14 07:56:45

-

- 依赖“并股”提振股价,美联再次脱险?

-

2023-09-14 07:54:29

-

- 价格上涨!销售火爆

-

2023-09-14 07:52:13

-

- 快快评 | 依法惩治校外培训乱象正当其时

-

2023-09-14 07:49:57

-

- 这病也遗传?还传女不传男?一家三代女性都得这病,医生提醒……

-

2023-09-14 07:47:41

-

- 一道不起眼的“小伤”,竟让他差点失明!医生紧急提醒

-

2023-09-14 07:45:25

-

- 两部门:大型演出面向公众销售门票比例不得低于 85%

-

2023-09-14 07:43:09

-

- 引热议!每年只上 8 个月班,靠吃喝玩乐他如何逆袭人生?

-

2023-09-14 07:40:54

-

- “把我骗过来了,我要报警,不方便接电话,马上到缅甸去了”……

-

2023-09-14 07:38:38

-

- 小伙被骗去缅甸途中发现湖南报警“神器”!结局亮了

-

2023-09-14 07:36:22

-

- 河北省邢台市威县简介(8百年前连邢台威县都归它管)

-

2023-09-13 05:43:00

-

- 武汉长江大桥建成通车六十五周年(武汉长江大桥建成通车六十五周年)

-

2023-09-13 05:40:44

-

- 浙江省引进人才居住证办理流程(浙江省引进人才居住证怎么申请)

-

2023-09-13 05:38:28

-

- 广州市领养小狗小猫 给小可爱们找个家

-

2023-09-13 05:36:12

-

- 第十五届广州动漫展(动漫原画特展在成都开幕)

-

2023-09-13 05:33:57

-

- 成都树德中学光华校区网站(十载筑梦百年树德)

-

2023-09-13 05:31:41

-

- 苏州汽车南站最后一班车几点(苏州各大汽车站复班线路汇总)

-

2023-09-13 05:29:25

以家人之名歌曲大全

以家人之名歌曲大全 中国传统文化十大排名(中国十大国粹的顺序)

中国传统文化十大排名(中国十大国粹的顺序)